Po prepadoch na akciových trhoch v roku 2008 klienti stále bombardovali svojich investičných sprostredkovateľov nepríjemnými telefonátmi. Väčšina z nich vyberala úspory zo svojich fondov s myšlienkou, že už nikdy o žiadnych fondoch nechce ani počuť, nieto ešte investovať do nich peniaze.

V posledných mesiacoch po 30 % prepade akciových trhov zažívam pravý opak. V tomto období som nemal ani jeden telefonát od svojich klientov v zmysle, že by ma chceli zlynčovať za to, že ich akciové portfólio výrazne kleslo. Práve naopak, zaregistroval som rekordný počet telefonátov, ktoré smerovali k tomu, že práve teraz prišla pravá chvíľa, aby konečne začali s investovaním.

Vo svojom poslednom článku som písal o pravidle „Cost Average Effect“, teda o spriemerovaní cien pri nákupe cenných papierov, podielových jednotiek. Ak ste tento článok ešte nečítali, odporúčam si ho preštudovať skôr, než budete pokračovať v čítaní tohto aktuálneho.

Už sme sa teda naučili, že pri investovaní sú prepady rovnako super ako rasty. Počas prepadov vieme investovať a nakúpiť akcie lacno, a keď akcie rastú, vidíme, ako pekne rastú aj naše výnosy do zelených čísel. Ak pochopíme tento jednoduchý princíp, zažijeme cestu investovaním ako nekonečnú win-win situáciu. Skôr ako si poviete, že sa nechcete venovať investovaniu, nemáte na to čas a ani nemienite sledovať, kedy sú akcie lacné a kedy drahé, mám pre vás dobrú správu. Stačí, ak si zapamätáte tieto tri slová a bude to úplne stačiť na to, aby ste pravidelným investovaním zbohatli.

„Len investujme ďalej“

Táto investičná „mantra“ môže zmeniť váš život a určite aj kvalitu vašich rokov strávených na dôchodku. Sledujúc najväčších investorov môžu mať mnohí pocit, že najlepšie je investovať len príležitostne, a to v prípadoch, keď sa dá zainvestovať veľmi lacno, a po istom čase predať za viacnásobok. Nehovorím o tom, kedy kúpiť, iba vám radím, aby ste začali a zároveň pokračovali v nakupovaní/investovaní. Táto myšlienka sa môže zdať až príliš jednoduchá, ale našťastie taká aj je.

Už na začiatku mojej kariéry sprostredkovateľa mi niektorí moji klienti posielali screenshoty z Googlu, že našli správy o tom, že akciové trhy sú nadhodnotené (napríklad v roku 2012), a preto by radi so svojimi investičnými rozhodnutiami ešte počkali. Zlá správa je, že odvtedy prišli približne o 70 % výnosy, a ešte horšia správa je, že ak napíšete do Googlu výraz „akciové trhy sú nadhodnotené“ a následne roky 2013, 2014… 2019, vždy narazíte na obrovské množstvo článkov, ktoré to potvrdia.

Investor Tomáš

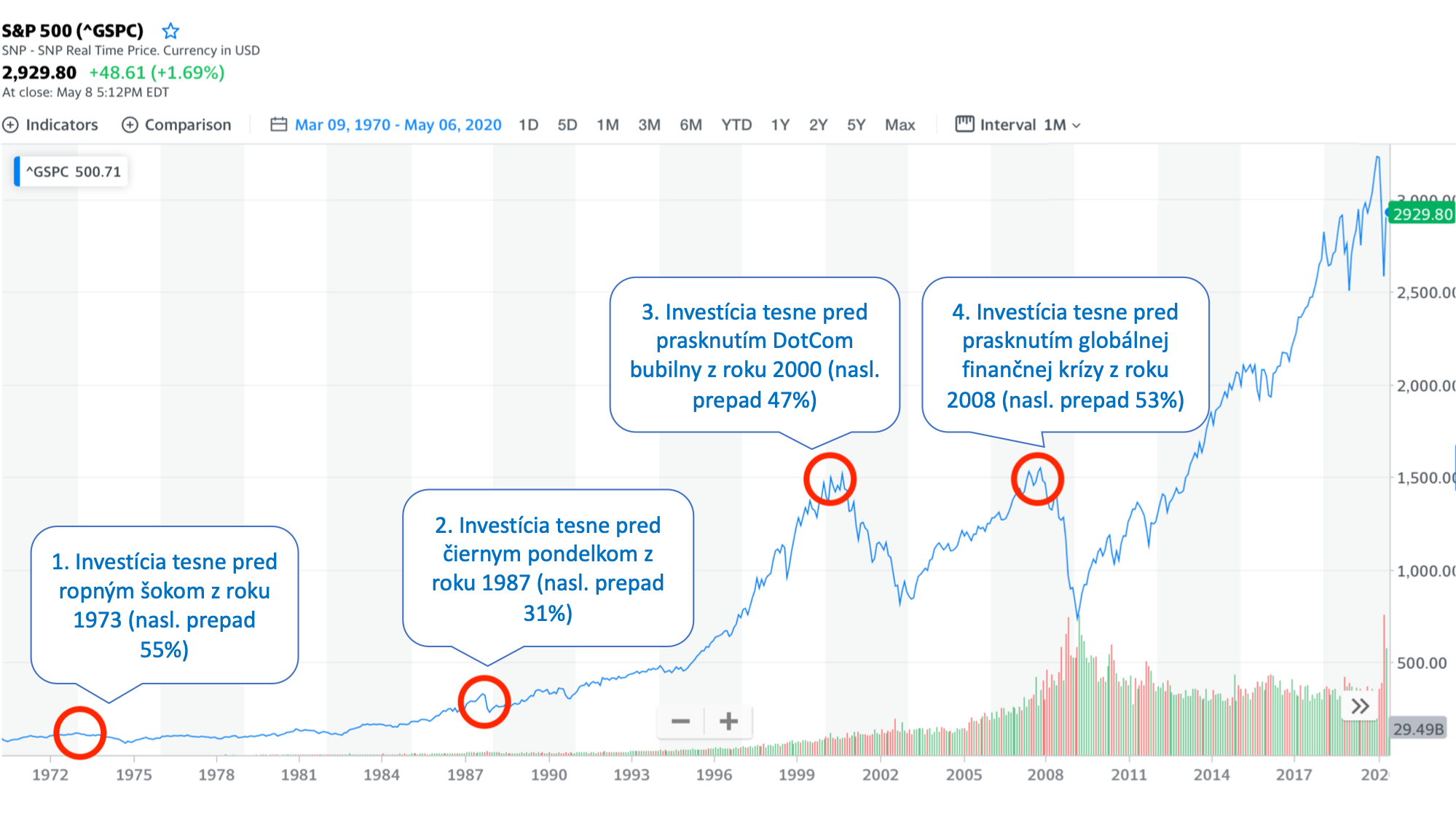

Ešte stále sa veľa investorov zameriava na správne načasovanie. Títo, bohužiaľ, nesprávne pochopili princíp „Cost Average Effect“ v tom, že investovať sa oplatí len počas prepadov. Aby však nebol tento text príliš dlhý, ukážme si na jednoduchom príklade hlavnú myšlienku tohto článku. Našiel som pre vás najväčšieho investičného smoliara za posledných päťdesiat rokov. Poďme sa pozrieť na jeho nešťastné načasovania a vysvetliť si, prečo je najväčší smoliar medzi investormi.

Náš investor Tomáš je tesne pred dôchodkom a ako mladý sa rozhodol zainvestovať do indexu S&P500 každé desaťročie jednorazovo 10 000 eur (ročne 1 000 eur). Oveľa šťastnejším investorom by bol vtedy, keby vychytal momenty najväčších prepadov v histórii a nakúpil by najlacnejšie. Náš Tomáš však také šťastie v živote nemal, práve naopak, vždy zainvestoval v momentoch pred najväčšími prepadmi, teda nakúpil akcie najdrahšie, ako sa v daných rokoch dalo.

Ktoré momenty to boli?

- december 1972 (po kúpe nasledoval 55 % prepad),

- august 1987 (po kúpe nasledoval 31 % prepad),

- december 1999 (po kúpe nasledoval obrovský 47 % prepad),

- október 2007 (po tejto poslednej kúpe nasledoval 53 % prepad).

Ako vidíte aj na obrázku, keby Tomáš počkal ešte pár mesiacov a zainvestoval by svoje peniaze neskôr, nakúpil by akcie historicky najlacnejšie. Poďme sa pozrieť, ako Tomáš dopadol a čo ho čaká na dôchodku kvôli zlému načasovaniu. Nepotrebujeme na to žiadne komplikované výpočty a využijeme tzv. aditívnosť z matematiky. Aj keď bol Tomáš najväčším smoliarom posledných desaťročí, v roku 2020 dopadol na investičnom trhu takto:

Všetky výpočty v tabuľke sú už po zohľadnení inflácie, teda Tomáš napriek tomu, že bol veľmi veľký smoliar, odchádza do dôchodku so sumou 269 200 eur. Na najväčšieho smoliara všetkých čias celkom dobre, však?

A čo koronakríza? Nebol by to náš Tomáš, keby sa k sérii nešťastných investícií nepridala ďalšia pohroma, a to, že Tomáš pôjde do dôchodku práve v období, keď jeho investície zažijú ďalšie prepady kvôli koronkaríze. Čo to znamená? Len toľko, že zo správneho načasovania by sme si nemali robiť ťažkú hlavu. V dlhodobom horizonte je jeho vplyv veľmi nízky. Musíme si priznať, že tak, ako je skoro nemožné vychytať najväčšie prepady, presne tak je nemožné zainvestovať práve pred krízami. Spätne vieme našťastie tieto momenty veľmi ľahko identifikovať.

Úprimne povedané, keď sa zriedkavo podarí načasovať a zainvestovať najlacnejšie aj takým investičným velikánom, ako je Warren Buffett, tak prečo by sme sa mali o to snažiť my a ako by sme mohli uspieť viac?

Aj keby sme boli podobným smoliarom ako Tomáš, zarobili by sme viac ako 6-násobok vloženého kapitálu. Oveľa viac by sme sa teda mali snažiť o to, aby sme neprestali investovať a zvyšovali mesačné vklady, ako o to, aby sme sledovali „správne načasovanie“. Samozrejme, ak zvýšime svoje vklady počas prepadov, urobíme dobre a nič tým nepokazíme, ale hlavná myšlienka, ktorou sa musíme dlhodobo riadiť, je: „Len investujme ďalej“.

Zdroj titulného obrázka: unsplash

Zdroje: dqydj, cnbc, wikipedia

Zdroj obrázka: vlastné spracovanie podľa finance yahoo

Zdroj tabuľky: vlastné spracovanie

K spoločnosti PROSIGHT som sa dostal ako klient. Bola jedinou spoločnosťou na trhu, ktorá mi poskytovala možnosť vyznať sa vo finančných produktoch bez nutnosti ich uzavretia. Posunula hranice transparentnosti do úplne iných dimenzií, keďže dovolí nielen svojim klientom zúčastniť sa toho istého školiaceho systému, ktorým prechádzajú aj jej obchodníci.

Napíšte mi správu

Pridaj komentár

Prepáčte, ale pred zanechaním komentára sa musíte prihlásiť.