Cost Average Effect alebo priemerovanie ceny nám umožní v pokoji prežiť dôchodok, ak začneme s pravidelným investovaním už dnes. Ak tento princíp spoznáme a pochopíme, budeme mať dôvod na radosť, či už naše investície rastú, alebo klesajú.

Často hovorievam svojim klientom pri nastavovaní ich dlhodobých investícií na dôchodok, aby sa tešili na veľké prepady. Samozrejme, väčšinou sa stretávam s pohľadmi typu: „Ten nie je normálny, asi sa zbláznil, prepady… a dôvod na radosť?“

Poďme sa teda pozrieť na to bližšie. Čo je vlastne Cost Average Effect a prečo je napríklad aj panika okolo koronavírusu skvelá príležitosť na naše dlhodobé investície.

Vychádzajme z toho, že sme si uvedomili potrebu a dôležitosť dlhodobého investovania, napríklad na dôchodok. Ak nemáme finančného sprostredkovateľa, ktorý by nám poradil, pravdepodobne navštívime pobočku banky, kde nám ukážu katalóg investičných fondov, do ktorých by sme mohli investovať. Odtiaľ sa na nás budú usmievať grafy rôznych fondov. Ako príklad som vybral dva typy fondov, s ktorými sa môžeme stretnúť.

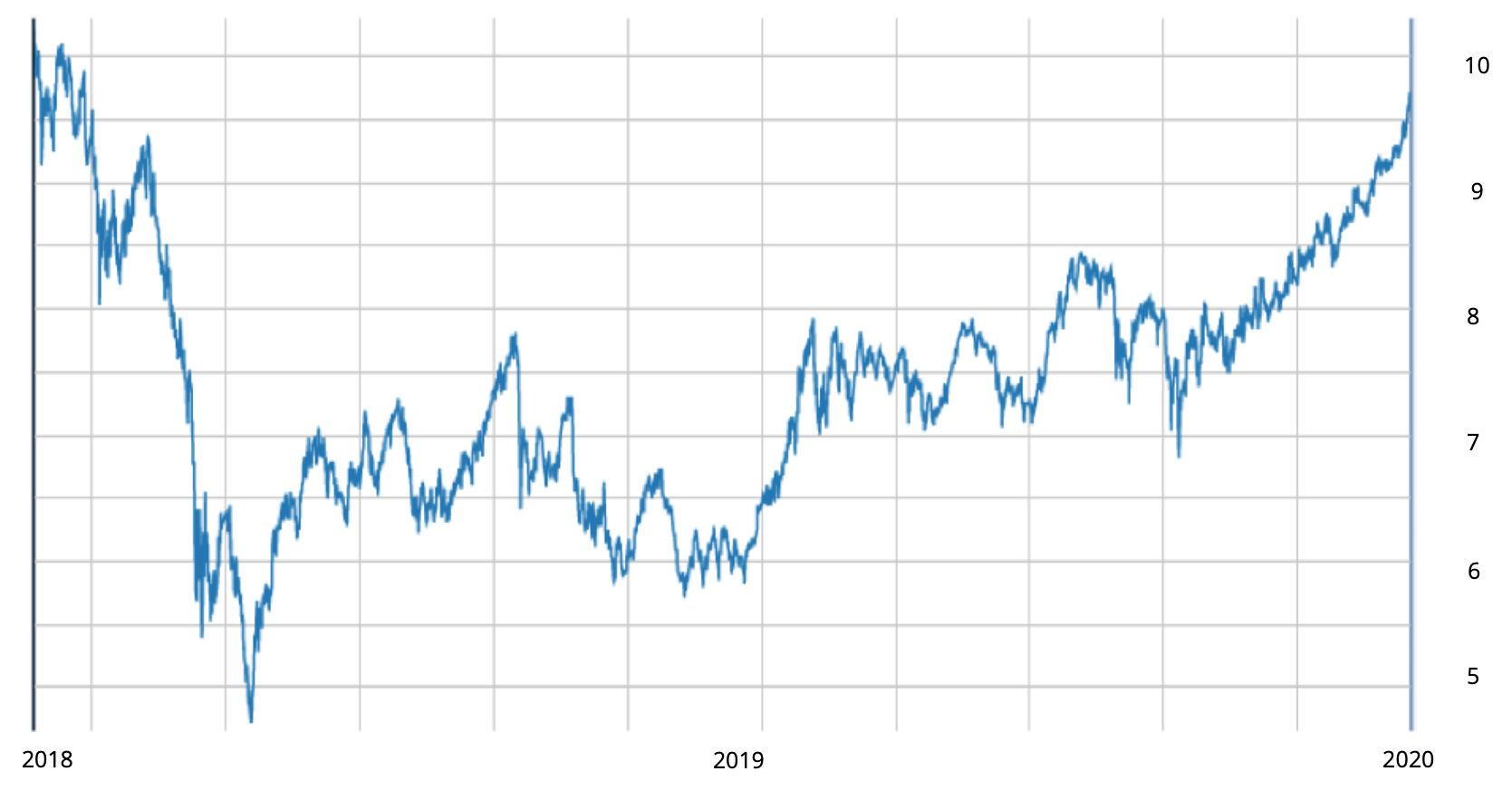

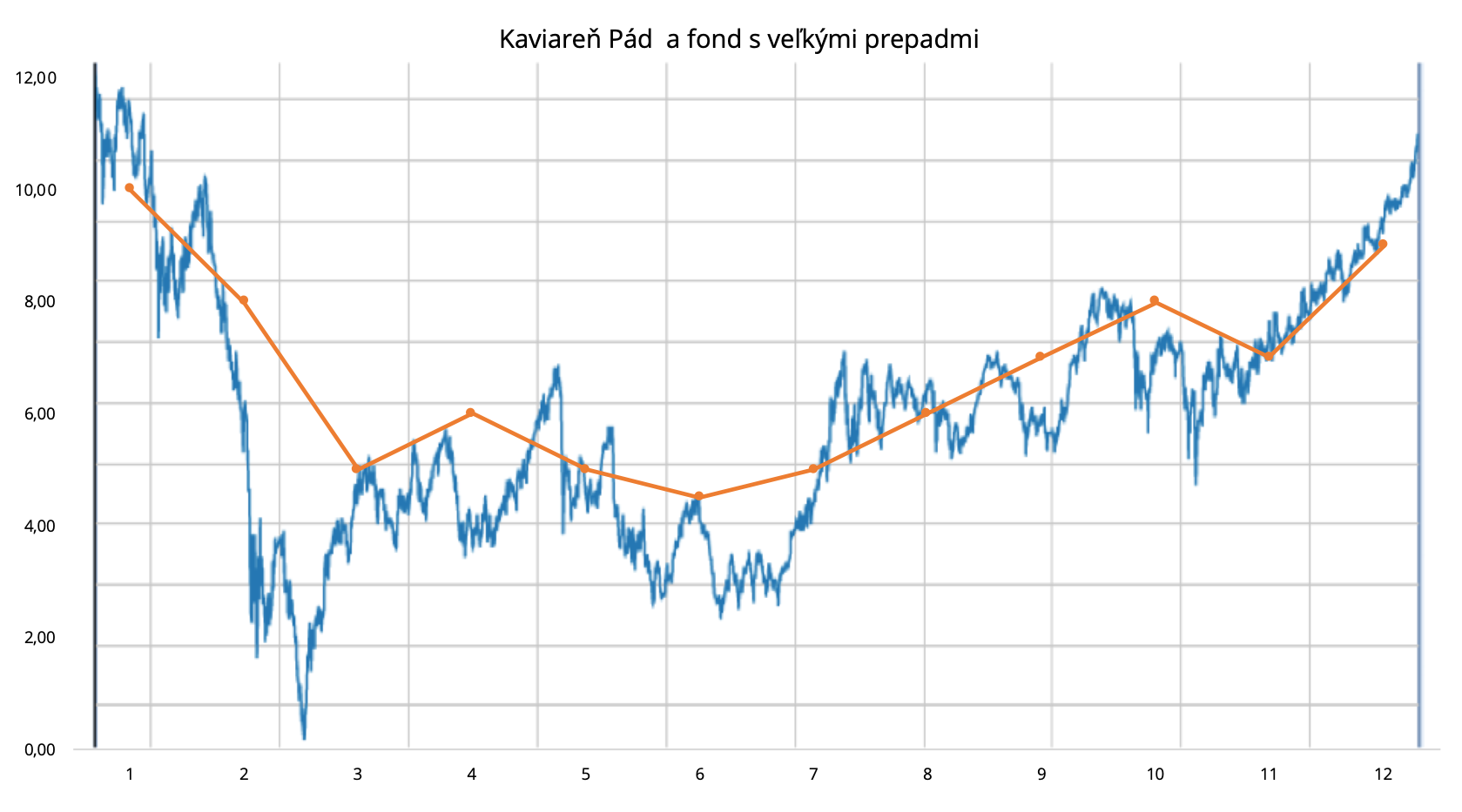

Listujeme, listujeme a narazíme na niečo, čo uvidíme na obrázku. Čo si povieme pri pohľade na tento graf?

Nádhera, nemyslíte? Veľké výkyvy – húsenicová dráha a po X rokoch by sme boli konečne na nule. No to asi nie, poďme ďalej. Na ďalšej strane natrafíme na ďalší graf.

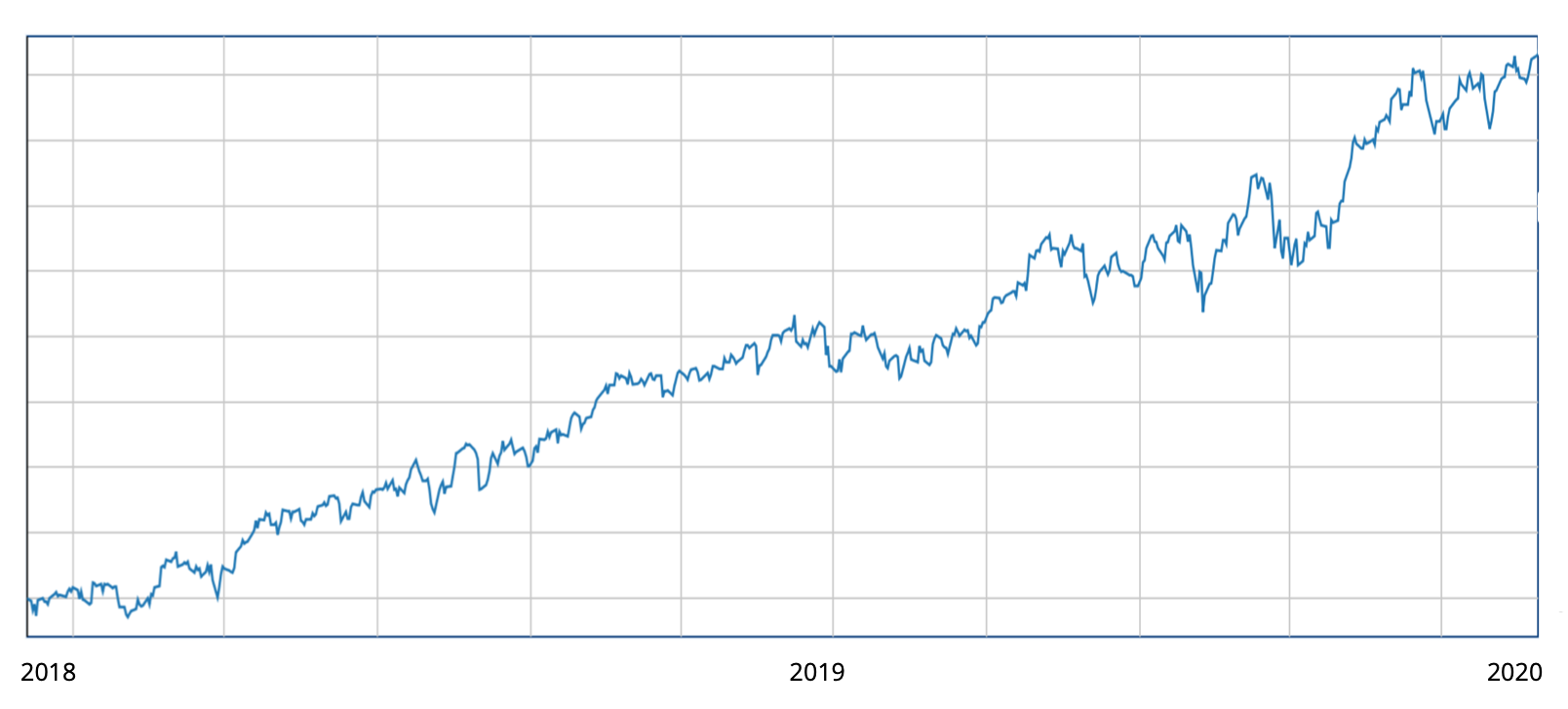

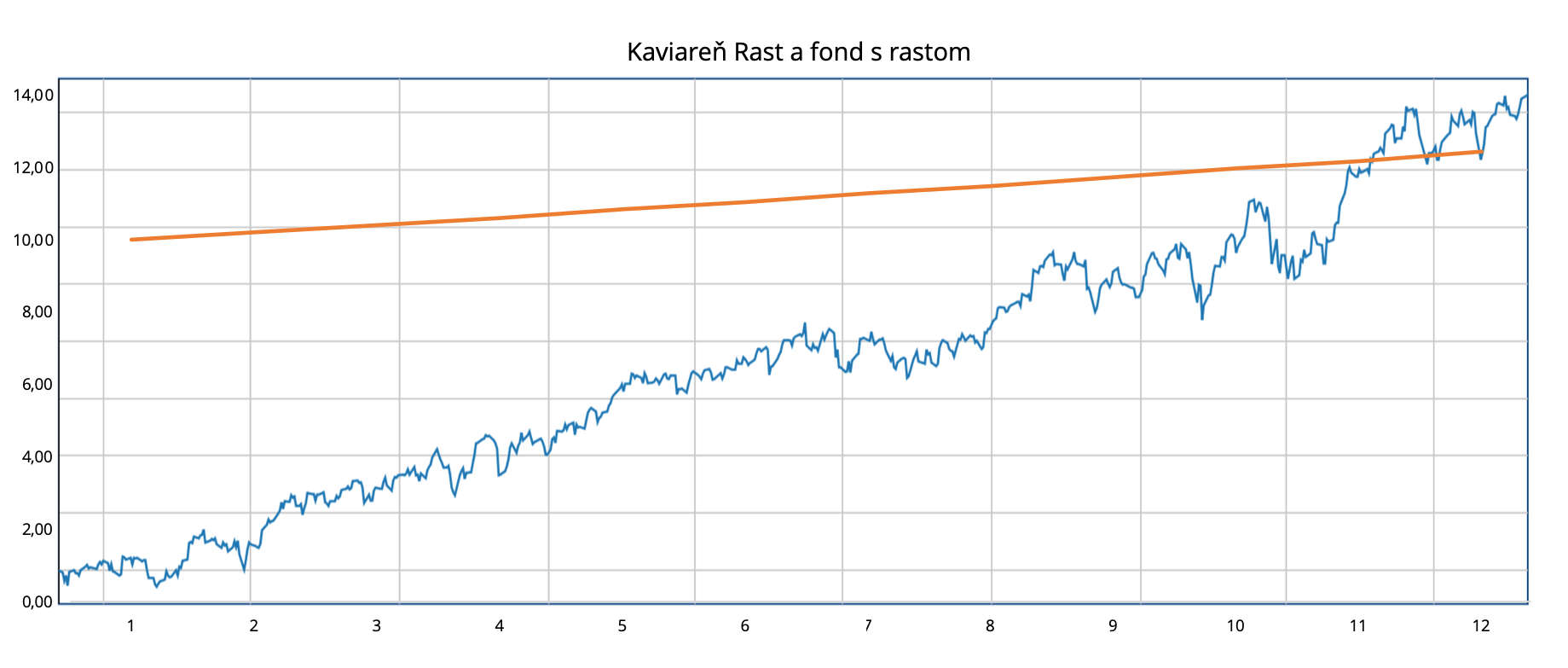

Tešíme sa, že sme našli niečo presne pre nás. Toto sme hľadali, pekný rast, maličké výkyvy. Už sme sa báli, že nič podobné sa v katalógu nenájde. Tak sa rýchlo rozhodneme a s dobrým pocitom uzavrieme zmluvu s pracovníčkou banky.

Takto nejako vyzerá v realite výber investičného fondu na ďalších 40 rokov. Spravidla strávime niekoľkonásobne viac času pri rozhodovaní sa, aký ďalší mobil alebo auto si vyberieme, než nad tým, aký finančný produkt nám zabezpečí dôchodok. Chceme to vybaviť ideálne za 10 minút, a pritom si neuvedomujeme, aké je to veľké rozhodnutie. Samozrejme, že výsledok je potom sklamaním.

Preto sa skúsme inšpirovať týmto článkom, ktorý nám pomôže pri správnom výbere investičného fondu do budúcnosti. Pozrime sa na tieto dva fondy zblízka, kde by si asi väčšina z nás vybrala investovanie do 2. fondu. Avšak toto rozhodnutie nie je z dlhodobého hľadiska ideálne. Vysvetlime si to na príklade s kávou.

Príklad s kávou

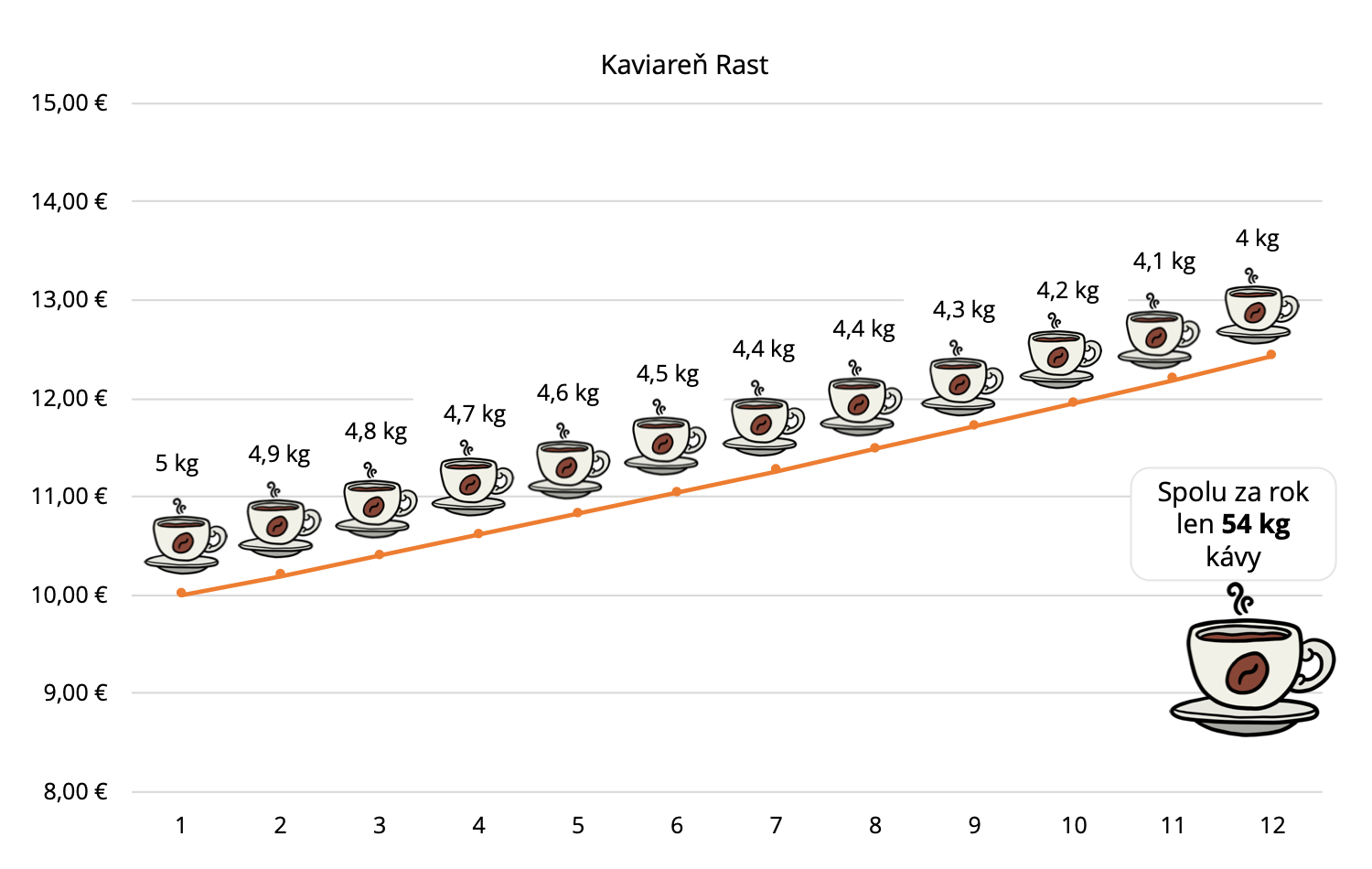

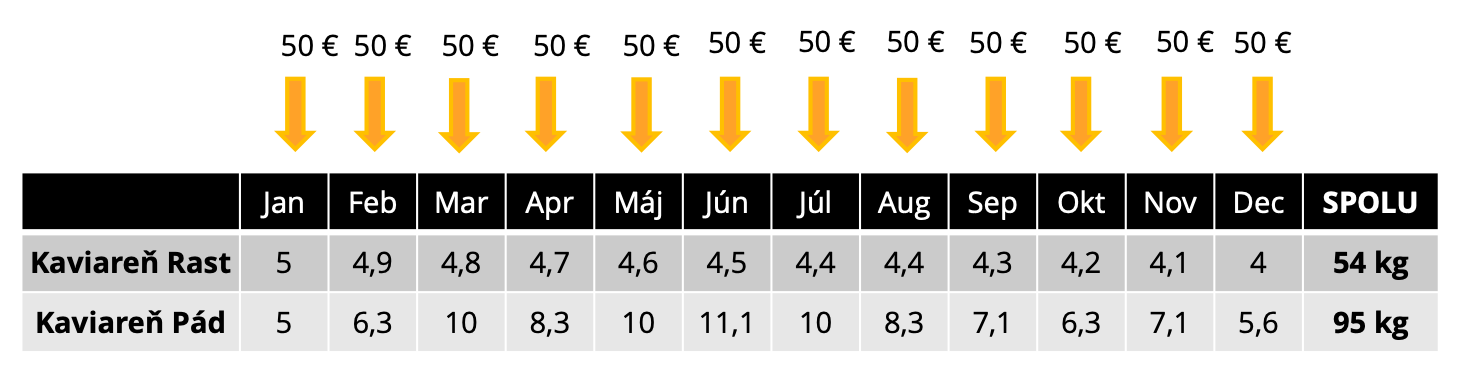

Zabudnime na chvíľu na akcie, fondy a dôchodky. Predstavme si situáciu, že sme veľkí kávičkári a každý mesiac si nakúpime kávu za 50 €. Máme dve obľúbené kaviarne – kaviareň Rast a kaviareň Pád, kde kupujeme ten istý typ kávy. Doteraz nám obidva podniky predávali tú istú kávu za tú istú cenu, 10 €/kg, preto sme kupovali kávu raz v jednej a raz v druhej kaviarni. Lenže cenová politika týchto kaviarní sa zmenila. Prvá kaviareň nám poslala svoj cenový plán na nasledujúci rok. Pozrite obrázok nižšie.

Ako vidíme, kaviareň Rast nám v januári predá kávu za 10 €/kg, vo februári zvýši cenu o 10 % a takto pokračuje až do decembra, keď kilogram kávy kúpime už za viac ako 12 €/kg. Kvalita sa nemení, ale cena rastie. Čo na to hovoríme?

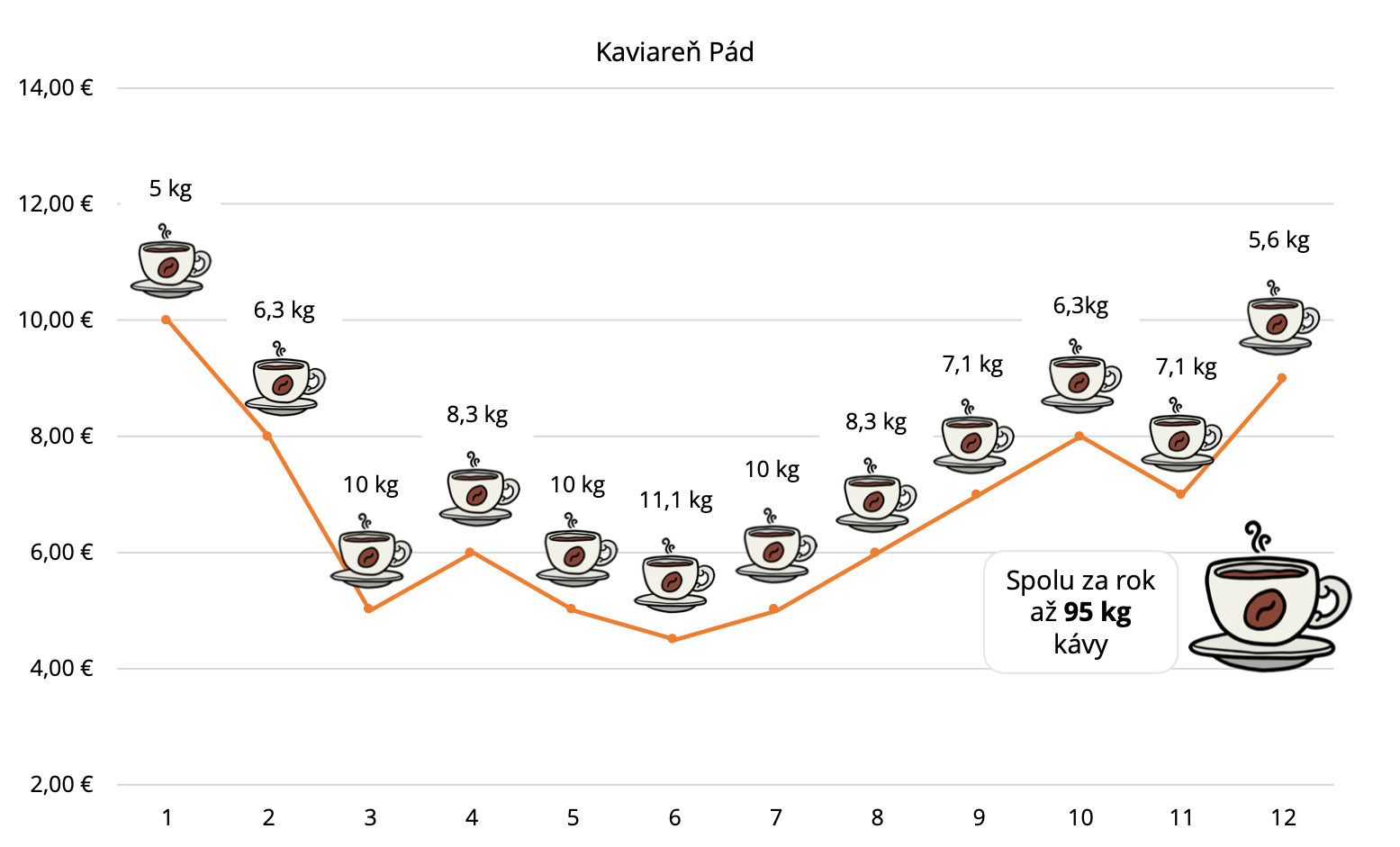

Dúfame, že kaviareň Pád nezvýši ceny, ale táto kaviareň nám tiež poslala svoj cenový plán. V januári predáva kávu za ešte nezmenenú cenu 10 €/kg, ale namiesto zvyšovania táto kaviareň plánuje znižovať cenu. Vo februári ponúka zľavu 20 %, v marci až 50 %, čo znamená, že za 1 kg kávy zaplatíme 5 €. Na rozdiel od kaviarne Rast ponúka kaviareň Pád celý rok zľavy a tú istú kávu si môžeme kúpiť až za polovičnú cenu.

Aby sme to mali aj v reálnych číslach: ak by sme teda chodili do kaviarne Rast každý mesiac s 50 €, nakúpili by sme len 54 kg kávy za celý rok…

… kým za tie isté peniaze za ten istý čas by sme nakúpili 95 kg kávy v kaviarni Pád.

V tabuľke:

Do ktorej kaviarne by sme sa teraz rozhodli chodiť? Ak si tú istú kávu vieme kúpiť za polovičnú cenu, voľba je asi jasná a v tomto prípade by sme všetci radšej navštevovali kaviareň Pád.

Vráťme sa do banky a k fondom

Prečo sme použili tento príklad s kávou? Káva a fondy nemajú od seba až tak ďaleko. Fondy a investície fungujú presne tak ako všetky ostatné statky / produkty. Ak sú výpredaje, ceny klesajú a my bežíme do obchodu nakupovať čo najviac (možno aj viac, než potrebujeme).

Či je už reč o fondoch, alebo o káve, ďalší obrázok nám ukáže, že sa bavíme o tom istom príbehu.

Do jedného obrázka sme spojili fond č. 1 a cenu kávy v kaviarni Pád.

A podobne fond č. 2 s cenou kávy v kaviarni Rast.

Pri investovaní sú teda prepady presne také skvelé a dobré ako zľavy v obchodoch. Za tie isté mesačné vklady nakúpime počas niektorých mesiacov niekoľkonásobne viac podielov / akcií. Koľko by sme teda zarobili vo fondoch č. 1 a č. 2?

Do oboch fondov sme vložili po 600 až 600 €. Z prvého fondu, ktorý rastie, vyberieme len 54 ks × 12,4 = 668 €, dosiahli sme iba 11 % rast, kým z fondu č. 2 s výkyvmi a prepadmi vyberieme 95 ks × 9 = 855 €, a dosiahli sme teda až 42 % výnos.

Nákup v zľave

Ako sme už spomínali, ak sú zľavy v obchodoch, sme ochotní nakúpiť namiesto jedného jogurtu aj 5 – 10 kusov len preto, lebo je to práve lacnejšie. Skúsenejší investori zvýšia svoje investície v časoch prepadov. Ak napríklad padnú trhy o viac ako 10 %, namiesto vkladu 50 € zainvestujeme 100 € alebo viac – podľa našich možností. Takto vieme maximalizovať svoje budúce zisky.

Vyššie uvedený princíp a investovanie do akcií však odporúčame hlavne pri časovom horizonte desať a viac rokov. Ak je reč o krátkodobom či strednodobom investovaní, je ideálne zvoliť si fondy a investície s menšími výkyvmi.

Prepady nevzniknú len tak z ničoho nič, vždy je za tým nejaký dôvod. V tabuľke nižšie si ukážeme, že tieto príležitosti sa pravidelne opakujú. Vždy príde niečo, kvôli čomu si myslíme, že nastane koniec sveta a táto neistota spôsobuje aj výkyvy na trhoch. Čím väčšia neistota, tým väčšie výkyvy.

Koronavírus patrí do tejto kategórie

Na obrázku nižšie vidíte vývoj indexu S&P 500 a jednotlivé udalosti, pri ktorých boli zaznamenané výkyvy.

Práve toto sú obdobia, keď investor zvažuje nákup – keď masy predávajú. Lenže otázka, ktorú nie je ľahké zodpovedať, je, či ceny neklesnú ešte viac. My už však vieme, že to je dôvod na ďalší nákup. Pozrite si celé video z prednášky o investovaní.

Mnohí z nás už možno investujeme a máme nakúpene rôzne podielové fondy. V aktuálnej situácii trhových prepadov nie je vhodná situácia na predaj podielových jednotiek a výber peňazí z podielových fondov. Peniaze je rozumné vyberať len z investícií, ktoré sa stále nachádzajú v pluse. Ak investujeme pravidelne, je dôležité pokračovať v investovaní ďalej, prípadne zvýšiť investovanú čiastku.

Ak sme investovali v minulosti väčšiu čiastku a momentálne sme v mínuse, je ideálne zvážiť ďalšie investície, ktoré nám pomôžu znížiť našu priemernú nákupnú cenu a zároveň pri návrate trhov môže zabezpečiť zaujímavé zhodnotenie. Keďže je časovanie úplného dna poklesov na trhu prakticky nemožné, ak uvažujeme investovať väčšiu sumu peňazí, odporúčame ju rozložiť do viacerých nákupov.

Na konkrétne odporúčenie je nevyhnutné posúdiť konkrétny fond a konkrétne ciele, a rizikový profil každého klienta individuálne. V prípade akýchkoľvek otázok nás pokojne kontaktujte, radi vám poradíme.

Zdroj titulného obrázka : unsplash

Zdroj grafov : EIC, vlastné spracovanie, flaticon, yahoo

Zdroj tabuľky : vlastné spracovanie

K spoločnosti PROSIGHT som sa dostal ako klient. Bola jedinou spoločnosťou na trhu, ktorá mi poskytovala možnosť vyznať sa vo finančných produktoch bez nutnosti ich uzavretia. Posunula hranice transparentnosti do úplne iných dimenzií, keďže dovolí nielen svojim klientom zúčastniť sa toho istého školiaceho systému, ktorým prechádzajú aj jej obchodníci.

Napíšte mi správu

Pridaj komentár

Prepáčte, ale pred zanechaním komentára sa musíte prihlásiť.