Keďže pracujem s ľuďmi, stretávam sa s rôznymi prípadmi. Od ľudí, ktorí sú zadlžení až po tých, ktorí majú peňazí viac než dosť. V tomto článku by som rád poukázal z hľadiska čísel na to, prečo by som neodporúčal kupovať nehnuteľnosť len z vlastných zdrojov, aj keď máte k dispozícii dosť peňazí.

Relatívne často sa stáva, že niekto zdedí väčšiu sumu peňazí a príde mu úplne logické kúpiť si byt a následne ho prenajímať. Keďže finančná gramotnosť a vedomosti o možnostiach investovania sú u nás stále v plienkach, je to veľmi častá forma investovania. Ale poďme sa na to pozrieť zblízka, ako by sme mohli z tohto nápadu vyťažiť maximum. Pre jednoduchosť sa opäť pozrieme na prípad nášho imaginárneho kamaráta Adama, ktorý zdedil/našetril 100 000 eur.

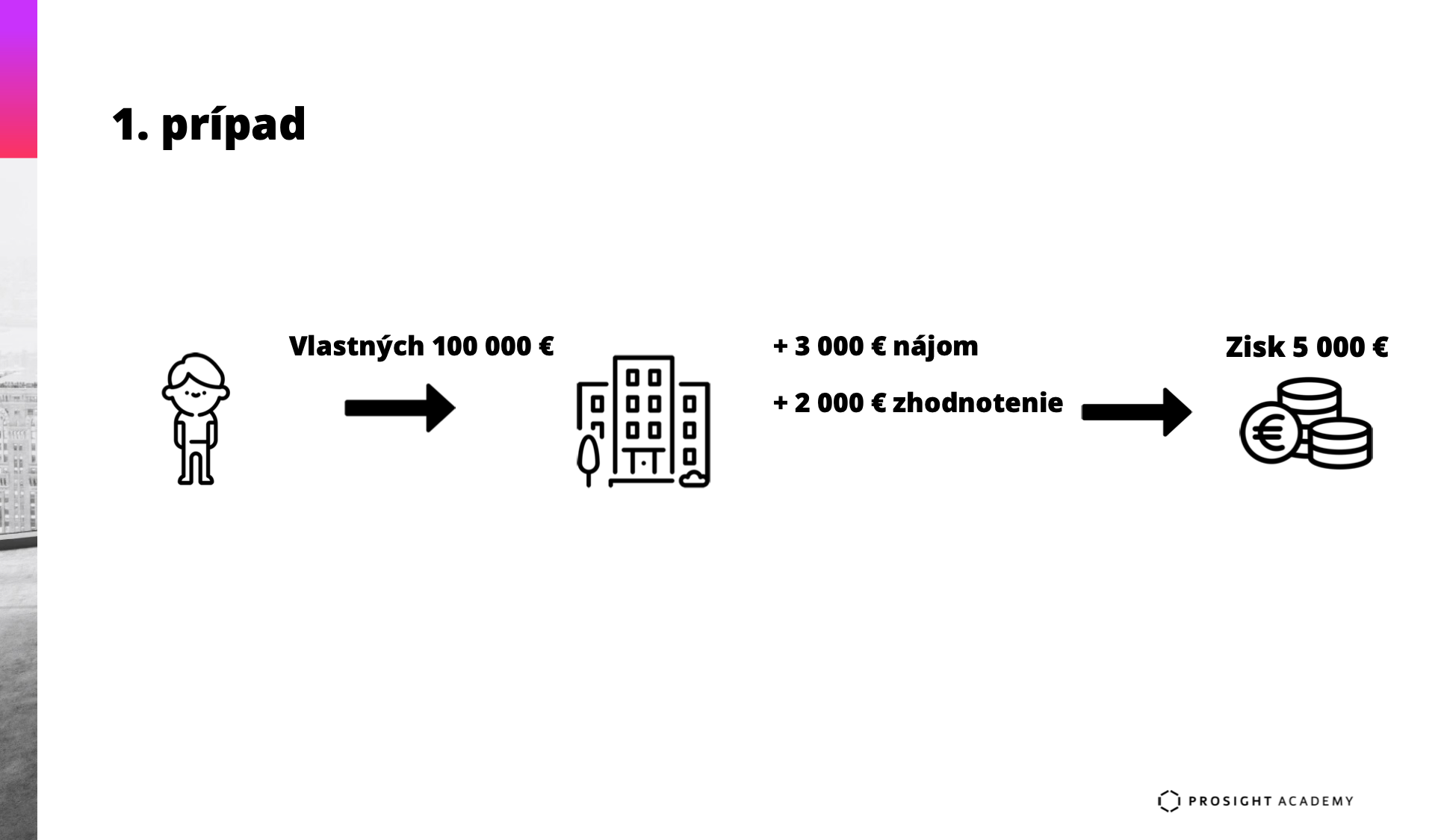

1. prípad

Adam si kúpi za 100 000 eur nehnuteľnosť a prenajme ju s ročným čistým ziskom 3 000 eur – slušný zisk, ktorý bude mať k dispozícii každý rok a pritom mu stále zostáva nehnuteľnosť v osobnom vlastníctve bez ťarchy. Ak sa pozrieme na to z pohľadu zisku a návratnosti, vychádza nám 3 000 eur/100 000 eur = 3 % výnos ku vlastnému kapitálu (ROE). Ak prirátame aj 2 % dlhodobý medziročný nárast ceny nehnuteľnosti, zarobili sme ďalších 2 000 eur na raste hodnoty našej nehnuteľnosti.

Dokopy nám teda táto naša investícia zarobila 3 000 eur na nájme + 2 000 eur na zhodnotení nehnuteľnosti, čo je 5 000 eur. Reálna návratnosť nášho projektu bude teda na úrovni 5 000/100 000 = 5 % p. a.

Mohli by sme povedať, že je to veľmi slušné a nie je dôvod na nespokojnosť. Tu nastáva čas na našu prácu a niekedy je potrebné, aby sme klientom ukázali viaceré možnosti podobného riešenia alebo aby sme spolu s klientom zistili, čo je preňho najlepšie alebo najideálnejšie, ak je už cieľom maximalizácia návratnosti investície.

Kedysi som sedel na jednej prednáške korporátnych financií a zaregistroval som lektorovo tvrdenie, ktoré v origináli znelo: Debt is cheaper than equity. Financovanie dlhom je lacnejšie ako financovanie vlastným kapitálom. Priznám sa, že spočiatku som tomu nerozumel. Veď ako môže byť premňa ,,pôžička“ výhodnejším riešením, keď musím platiť aj úroky, ako vlastné peniaze, ktoré mám ,,zadarmo“ už vo vrecku? Preštudoval som teda pár kníh s touto tematikou a, čuduj sa svete, lektor mal pravdu. A teraz vám to ukážem v pokračovaní na Adamovom prípade.

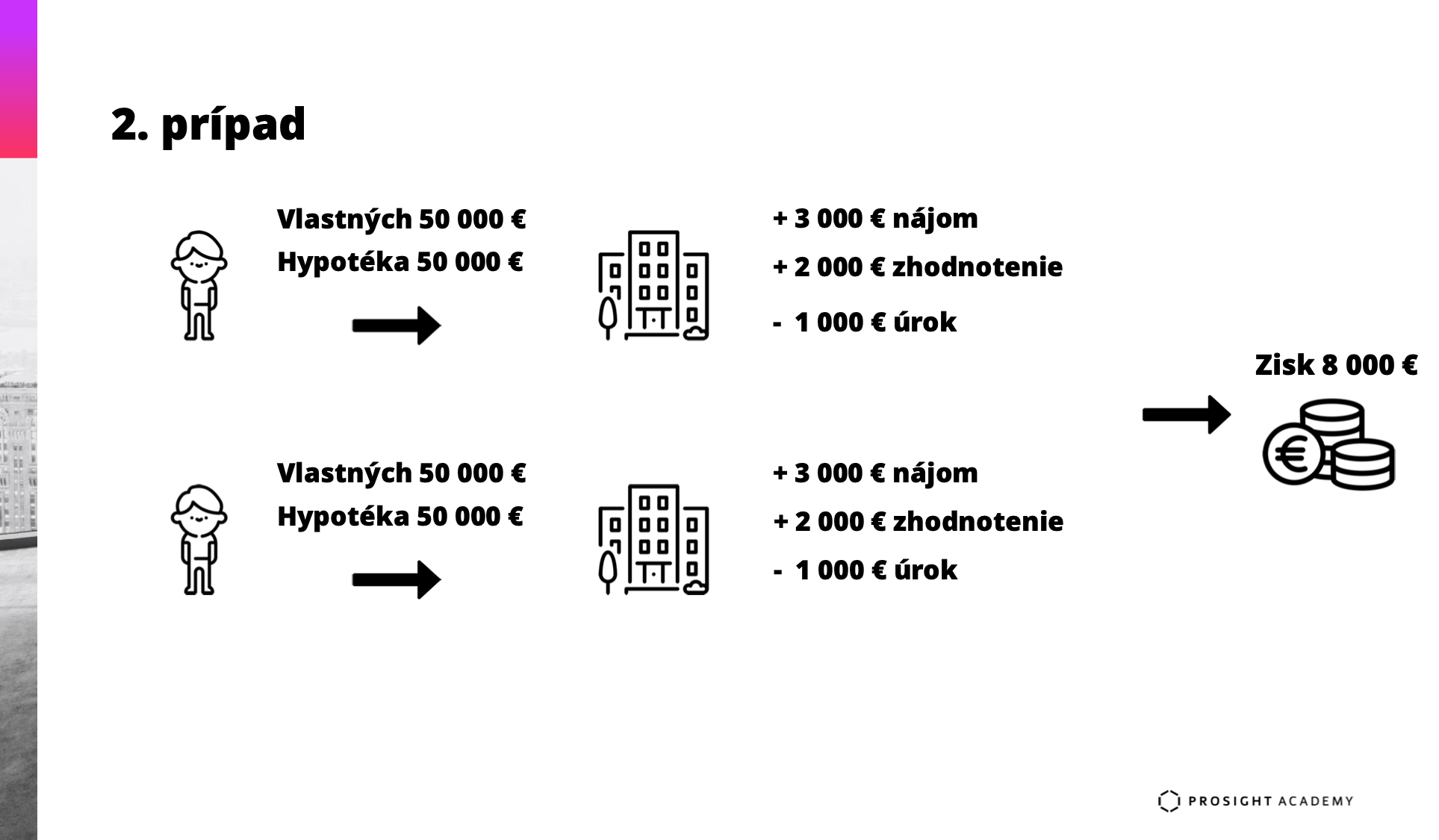

Už sme teda videli, ako dopadne Adam, ak si kúpi byt z vlastných peňazí. Poďme sa však pozrieť, ako by to mohlo vyzerať v 2. prípade, keď si Adam kúpi dve nehnuteľnosti spolu za 200 000 eur a rozhodne sa, že obidve bude financovať spolovice z hypotekárneho úveru.

2. prípad

Adam si teda kúpil dva byty. Pozrime sa na jeho prvý kúpený byt, ktorý má stále hodnotu 100 000 eur. Zobral si naň hypotéku vo výške 50 000 eur, takže jeho vlastný kapitál predstavoval iba 50 000 eur. Podobne ako v prvom prípade, tento byt stále generuje v čistom 3 000 eur na nájme. Musíme však odrátať náklady na hypotéku, teda úroky, čo je v nasledujúcich piatich rokoch v priemere ročne 1 000 eur. Takto dostaneme reálne len 2 000-eurový čistý zisk na nájme.

Pripočítame 2 000-eurové ročné zhodnotenie nehnuteľnosti a dostaneme 4 000-eurový zisk, čo je nižšia suma ako v 1. prípade. To sme však rátali len náš prvý byt, no stále máme k dispozícii aj druhý. Z hľadiska návratnosti to znamená na jeden byt 4 000 eur/50 000 eur vložený kapitál = 8 % zhodnotenie vloženého kapitálu.

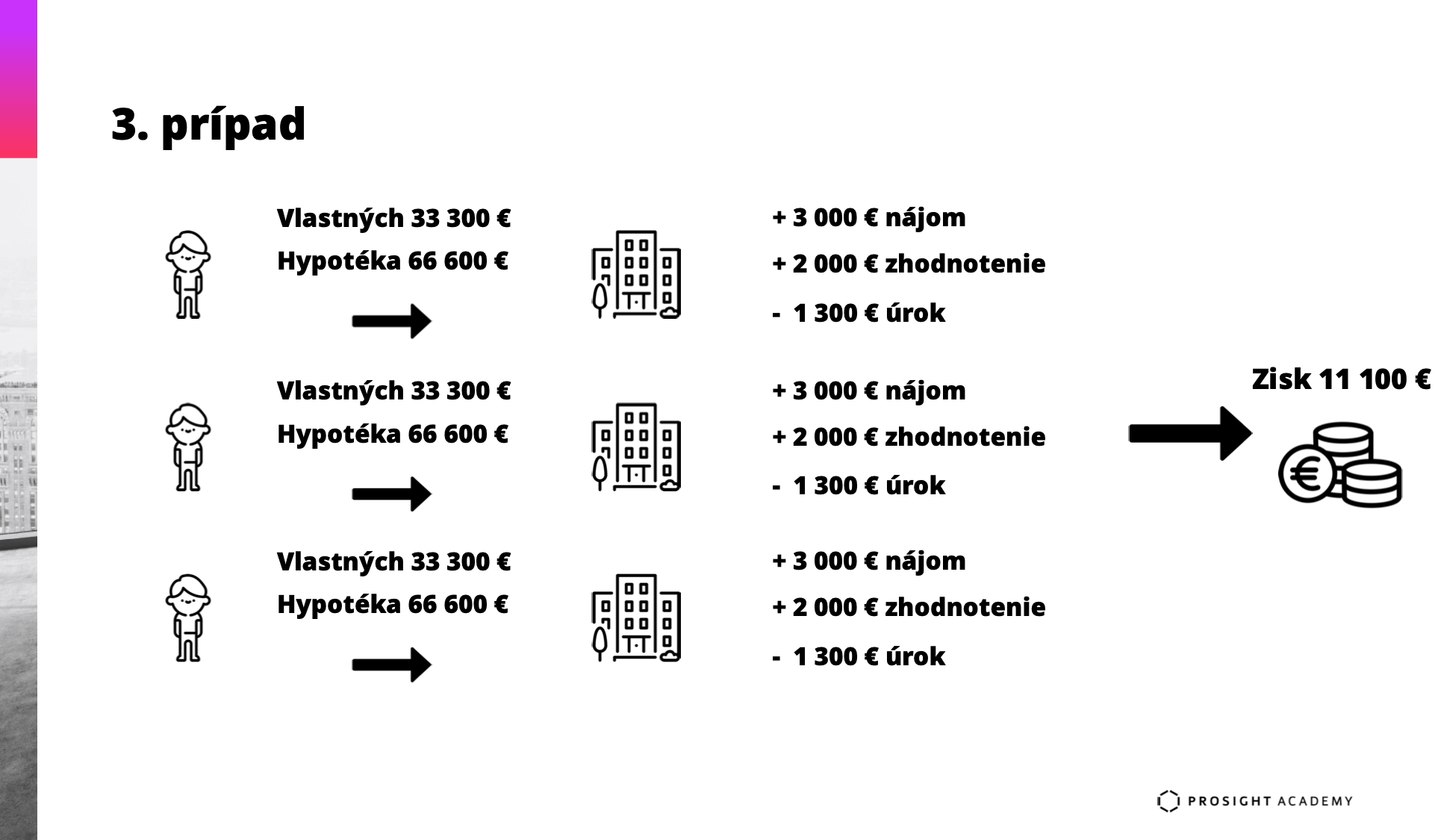

3. prípad

Poďme si to trošku vyostriť (stále ale v rámci normy). Kúpime si tri byty a pozrieme sa na ne analogicky, ako v 2. prípade, keď sme mali dva byty. Do každého bytu vložíme 33 300 eur z vlastného a 66 700 eur si požičiame z banky.

Zarobíme 3 000 eur na nájme, ale 1 300 eur musíme odrátať, keďže túto sumu musíme odviesť banke v podobe úrokov. 2 000 eur nám zostane na zhodnotení nehnuteľnosti. Dostaneme 3 700-eurový čistý zisk na jednu nehnuteľnosť. 3 700/33 300 = 11 % návratnosť na vložený kapitál.

Tri byty nám zarobia 11 100 eur/100 000 eur = 11,1% zisk. Ročne je to o 6 000 eur viac ako v 1. prípade. Za päť rokov máte doma o 30 000 eur viac ako v 1. prípade. A to možno prekvapivo, ale všetko vďaka dlhu.

Verím, že aj dnes som vás naučil niečo nové a zapamätáte si, že i keď sa financovanie dlhom nezdá na prvý pohľad ako dobrá voľba, môže byť zaujímavejšie ako financovanie vlastným kapitálom.

Samozrejme, nikomu neodporúčam zadlžiť sa až po uši a kupovať si spotrebný tovar a podobné pasíva z požičaných peňazí. Príklady sú zjednodušené, ale čísla neklamú. Tri byty prinášajú aj viac starostí ako jeden a hodnota nehnuteľností nemusí časom len rásť a dostať 200 000 eur od banky tiež nemusíte kvôli príjmu a podobne. Pre jednoduchosť článku a znázornenie princípu prenechávam ďalšie plusy a mínusy na čitateľa.

Na zamyslenie: Práve z vyššie uvedeného princípu financuje väčšina veľkých developerov svoje projekty z požičaných peňazí.

Zdroj: Vlastné spracovanie

Pridaj komentár

Prepáčte, ale pred zanechaním komentára sa musíte prihlásiť.