Váha zodpovednosti za budúcnosť seba a svojej rodiny ostáva na našich pleciach. Sme nútení myslieť na budúcnosť viac ako kedykoľvek pred tým a pri svojich rozhodnutiach musíme brať do úvahy dlhší časový horizont, ako tomu bolo v minulosti. Čo sú dnes skutočné istoty? Vedomosti a zodpovednosť vo vlastných rukách. V článku sa budeme venovať tomu prvému, to druhé už je na vás.

Problémom toho, prečo je momentálny dôchodkový systém neudržateľný, je starnutie obyvateľstva na jednej strane a nízka pôrodnosť na strane druhej. S týmito dvomi faktormi, dejúcimi sa v tom istom čase, nikto v minulosti nerátal. Faktom je, že ako ľudia sa dožívame čím ďalej tým vyššieho priemerného veku, ale rodí sa čím ďalej tým menej detí.

Povedané v číslach sa za posledných 55 rokov:

- zvýšil priemerný vek obyvateľstva o 9 rokov

- predĺžila priemerná dĺžka života o 6,5 roka

- znížil počet detí na jednu matku z 3 na 1,3

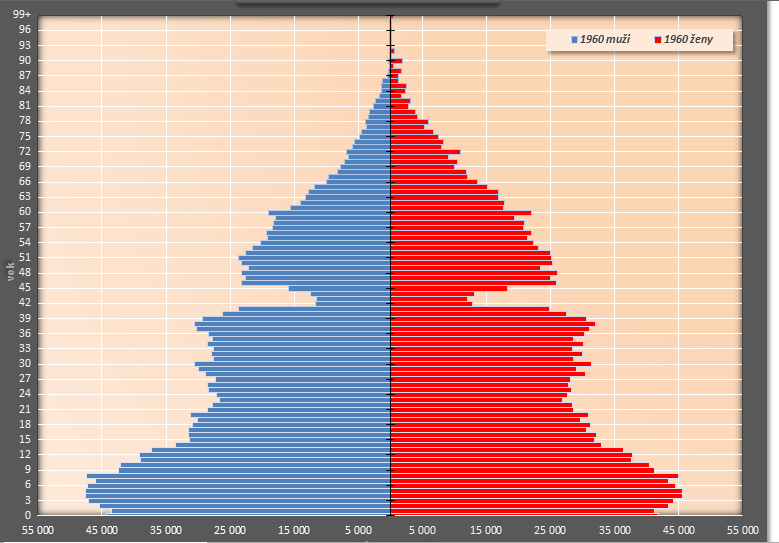

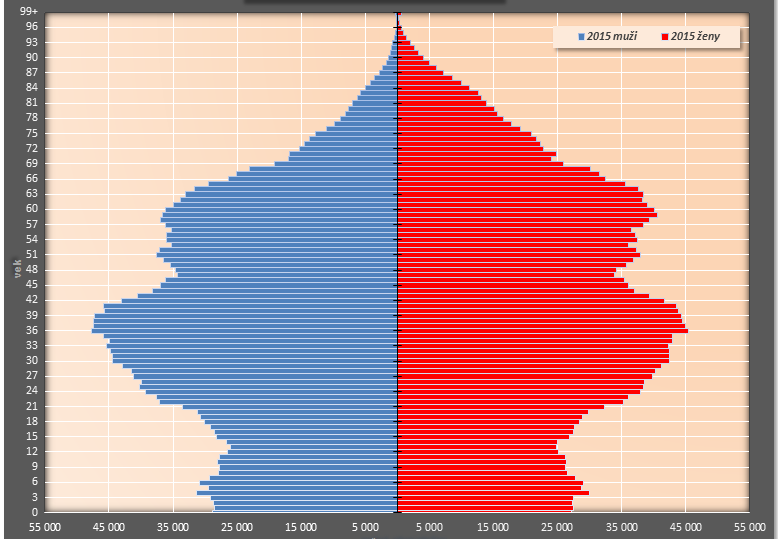

Ako to ale súvisí s dôchodkami? Pozrime sa na porovnanie demografického rozloženia obyvateľstva SR v roku 1960 a v roku 2015.

V roku 1960 bolo ideálne vekové rozloženie obyvateľstva na to, aby fungoval priebežný dôchodkový systém aký tu máme dnes. Rodilo sa mnoho detí – 3 deti na matku – a počet pracujúcich ľudí vysoko prevyšoval počet dôchodcov. To znamená, že z odvodov pracujúcich ľudí boli vyplácaní dôchodcovia bez akýchkoľvek problémov.

V roku 2015 sa už rodiny zakladajú neskôr a rodí sa menej detí – 1,3 dieťaťa na matku. Dnes tu máme najviac pracujúcich ľudí v histórii a vystačí to na priemerný dôchodok 416€ mesačne. Prognózy SAV a INFOSTATU hovoria, že do roku 2030 stúpne počet dôchodcov až o 40% a klesne počet pracujúcich (produktívnych) ľudí o 9%.

Ako si zabezpečiť pokojnú budúcnosť?

Na základe faktov, čísel a štatistík môžeme otvorene povedať, že vzniká potreba zabezpečovať sa na budúcnosť z vlastného vedomia. Vzniká potreba zamýšľať sa v dlhodobejších časových horizontoch a myslieť na budúcnosť viac, ako to bolo v prípade našich rodičov. Jedným spôsobom, ako si zvýšiť kapitál na dôchodok, je využitie II. a III. piliera.

Nie každý má však možnosť na príspevok zamestnávateľa do III. piliera a nie každý spĺňa vek na vstup do II. piliera. Vznik pilierov je prvý krok k stabilizovaniu dôchodkovej situácie, ale stále nevyrieši problém. Ako vidíme aj v zahraničných štátoch – Holandsko, Rakúsko, dokonca aj Česká republika – čím ďalej tým viac obyvateľov začína pravidelne investovať na dôchodok z vlastnej iniciatívy. Pozrime sa na údaje OECD z roku 2012, kedy bolo publikované, že v Holandsku sú dôchodky vo výške 88% hrubej mzdy, pričom štátny dôchodok z toho tvorí len tretinu a zvyšné dve tretiny pochádzajú zo súkromného sporenia. Takže ani vysťahovanie sa do Holandska alebo Nemecka za prácou, by nás neochránilo pred potrebou súkromne sporiť na dôchodok. Vidíme teda, že nielen na Slovensku, ale aj v iných krajinách sa potýkajú s demografickým problémom. Akurát, že sa spoliehajú na seba a na svoje súkromné zdroje, a nie na štát.

Najjednoduchšou, najefektívnejšou a takisto jednou z najlacnejších foriem dlhodobého investovania je pravidelné investovanie prostredníctvom podielových fondov. Teda investovanie priamo v správcovskej spoločnosti, s ktorou spisujeme zmluvu ako podielnik. V dlhodobom horizonte, akým je aj dôchodok, sa úroky na podielových fondoch hýbu od 6-10% p.a. Takýmto pravidelným investovaním vieme využiť silu zloženého úroku a nasporiť si postupne s malými vkladmi pravidelne každý mesiac na slušný dôchodok.

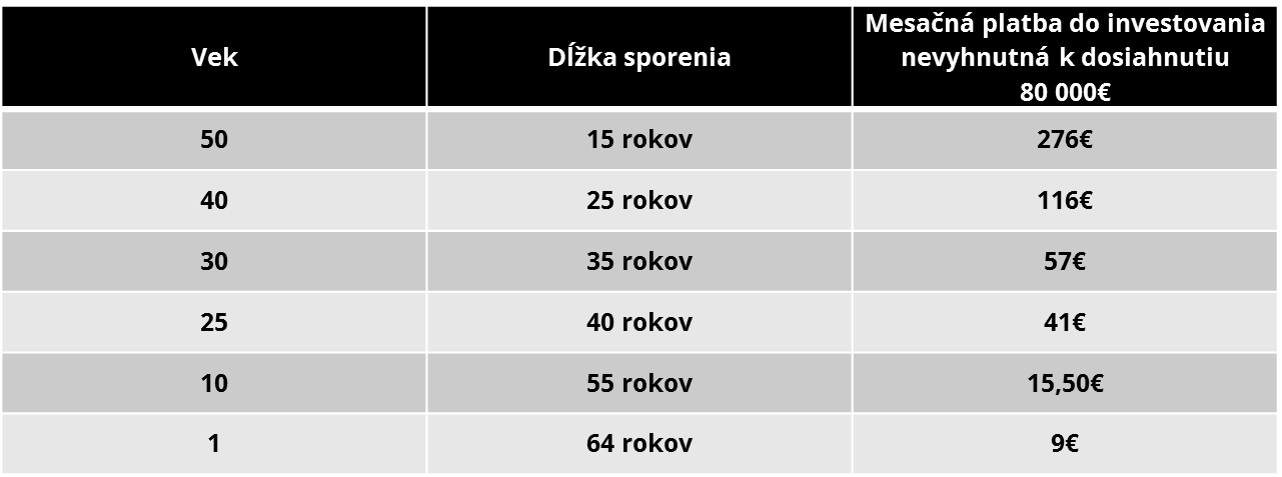

Príklad: Povedzme, že ideme vo veku 65 rokov do dôchodku a potrebujeme si vlastnými zdrojmi nasporiť 80 000€, ako náš kapitál na dôchodok. Výpočty budeme robiť s priemerným úrokom 6% p.a.

Výhodou programu pravidelného investovania je jeho flexibilita. Kedykoľvek si môžete navýšiť svoju sporiacu čiastku a pri nepredvídateľných udalostiach môžete platbu pozastaviť. Taktiež môžete sledovať svoje peniaze v reálnom čase prostredníctvom online prístupu.

Nejde o to, koľko máte peňazí, ale o to koľko máte času. Čím skôr prevezmete zodpovedosť do vlastných rúk a začnete vytvárať kapitál pre svoju budúcnosť, tým menej starostí na vás čaká v dôchodkovom veku a užijete si jeseň vášho života naplno.

Zdroje:

1https://www.sav.sk/journals/uploads/020610271.pdf

2http://www.infostat.sk/vdc/pdf/Kohortna_plodnost_final.pdf

3https://dennikn.sk/blog/velka-dochodkova-diera-v-socialnej-poistovni/

4http://www.socpoist.sk/priemerna-vyska-vyplacanych-dochodkov–v-mesiacoch-/1600s

5http://www.nbs.sk/_img/Documents/_PUBLIK_NBS_FSR/Biatec/Rok2014/09-2014/07_biatec_14-09_kabina.pdf

Titulná fotografia: unsplash.com

Grafy: Štatistický úrad Slovenskej Republiky

Nastavenie si vlastného portfólia osobných financií je čím ďalej, tým dôležitejšou témou pre budúcnosť ľudí v ich finančnej kondícií. Preto považujem prácu v tejto oblasti za progresívnu a našim cieľom je sprofesionalizovať ju. To znamená vychovávať odborníkov, nielen obchodníkov, aby vedeli podať klientom relevantné informácie o tom, aké produkty je vhodné využívať a naopak, ktoré tú finančnú kondíciu oslabujú.

Napíšte mi správu

Pridaj komentár

Prepáčte, ale pred zanechaním komentára sa musíte prihlásiť.