Všetci to dobre poznáme. Takmer celý život sa za niečím náhlime a skoro všetko sa točí len okolo práce, rodiny a snahy vytvoriť si nejaké zázemie. Kupujeme byty, staviame domy a popritom sa usilujeme aj niečo ušetriť. Následne ide väčšina z týchto úspor opäť do nadobudnutých nehnuteľností vo forme menšej alebo väčšej rekonštrukcie. Ak po prerábke niečo zvýši, väčšinou to ostane „zabudnuté“ v banke na bežných účtoch.

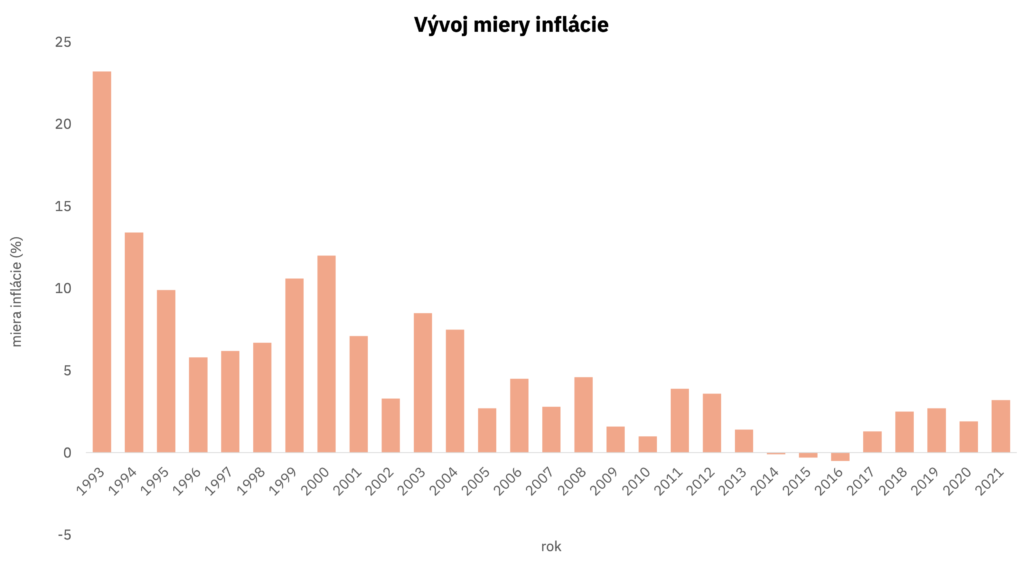

Popri tom všetkom občas zabúdame na veci, ktoré sa nám v danej chvíli nezdajú také dôležité, pretože sa o nich tak často nehovorí alebo nás na ne nikto neupozornil. Až do chvíle, kým narastú do takých rozmerov, že o nich počúvame z každej strany. Reč je o neustále rastúcich cenách, či už ide o nehnuteľnosti, alebo narastajúcu infláciu, ktorá reprezentuje rast cien tovarov a služieb. Tento rast cien môže mať pozitívny aj negatívny vplyv, a preto je potrebné chrániť sa.

Prečo a ako ochrániť svoju nehnuteľnosť?

Nehnuteľnosť, v ktorej bývame alebo ktorú využívame na podnikanie, je často najhodnotnejším majetkom, ktorý počas života nadobudneme. Väčšina domov a bytov sa financuje hypotékou, a teda okrem jej samotnej hodnoty musíme k ich nadobudnutiu zaplatiť aj úroky, na ktoré treba dennodenne pracovať. A potom akosi zabúdame na dôležitosť ochrany tohto majetku.

Často sa stretávame s tým, že ľudia nemajú problém platiť drahé poistky napríklad za auto, ale nad poistením „strechy nad hlavou“ už špekulujú. Málokto si uvedomuje, že spomínané auto je len spotrebná vec, ktorá, samozrejme, má svoj význam, no bývať v ňom nebudeme. Ak sa poškodí, vieme bez neho fungovať. V prípade nášho bývania to môže byť podstatne horšie. Jeho poškodenie môže spôsobiť nielen finančné, ale v horších scenároch aj existenčné následky.

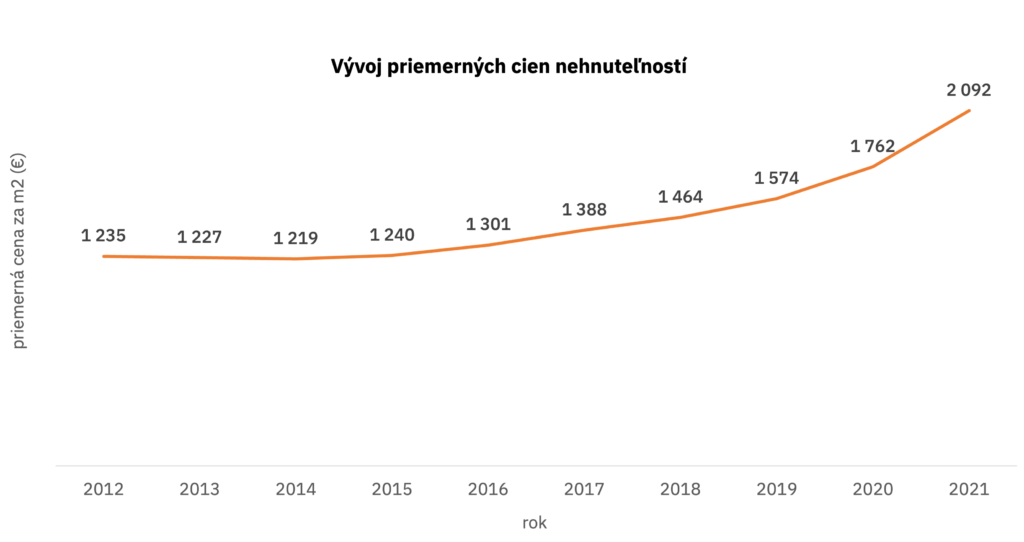

Pri dnešnej inflácii a rastúcich cenách (nielen) materiálov, ktoré v poslednom čase zaznamenali extrémne zvýšenie, je stále viac potrebné mať vyriešené kvalitné poistenie svojich nehnuteľností, ktorých ceny aj napriek pretrvávajúcej pandémii stále rastú. Či sa nám to páči, alebo nie, všetko je dnes drahšie ako napríklad pred piatimi alebo desiatimi rokmi. Kým v rokoch 2016/2017 (Q4/2016 verzus. Q4/2017) bol priemerný medziročný nárast cien nehnuteľností na Slovensku na úrovni cca 4,81 %, tak len za posledný rok to bolo v priemere 22,07 % (Q4/2020 verzus Q4/2021). Za posledných päť rokov bol kumulatívny nárast v priemere vyše 50 %.

V jednotlivých krajoch SR bol za posledný rok priemerný medziročný nárast cien nehnuteľností za m2 nasledujúci (Q4/2020 verzus Q4/2021): BA – 25,14 %, PO – 21,37 %, TN – 20,09 %, TT – 19,34 %, ZA – 18,56 %, NR – 15,96 %, BB – 11,81 %, KE – 6,76 %.

A teraz si položme otázku, kto za posledných pár rokov aktualizoval poistnú sumu na poistení nehnuteľnosti alebo sa vôbec rozhodol riešiť poistenie?

Aké môžu byť následky nekvalitného poistenia?

- Poisťovne môžu krátiť poistné plnenie, ak poistná suma nezodpovedá skutočnej hodnote poistenej nehnuteľnosti, čo má za následok nízke poistné plnenie, z ktorého nie je možné zafinancovať navrátenie poškodenia do pôvodného stavu, o to viac pri dnešnej vysokej inflácii, ktorá tlačí ceny materiálov nahor.

- Odmietnutie plnenia niektorých súčastí stavby, ktoré nie sú zahrnuté v poistnom krytí, v prípade, že máte staré a neaktuálne poistné krytie.

- Príliš vysoké platby za neadekvátne poistné sumy, tzn., že aktualizovaním zmluvy je možnosť získať lepšiu cenu, zaujímavé zľavy, a hlavne väčší rozsah krytia.

- Nepokryté následky súvisiace s vlastníctvom nehnuteľnosti napríklad pri poškodení susedného majetku vplyvom vašej nehnuteľnosti (napríklad víchrica mi poškodí strechu domu a tá rozbije susedovo okno).

- Bonus – pripravujete sa o zaujímavé benefity, ako je napríklad krytie liečebných nákladov pri úraze psa, benefity pri krádeži bicykla či mobilného telefónu a podobne, ktoré viaceré poisťovne poskytujú.

Ďalej je dôležité rozlišovať poistenie nehnuteľnosti a poistenie domácnosti. Domácnosťou sa chápe zariadenie bytu či domu, ktoré nie je pevne spojené so samotnou stavbou. Inak povedané, ak by ste prevrátili byt hore nohami, tak všetko, čo spadne, predstavuje domácnosť. Tá sa preto môže líšiť od typu jej vyhotovenia, napríklad spotrebiče môžu byť aj súčasťou poistenia nehnuteľnosti alebo domácnosti, záleží na tom, či sú vstavané, alebo voľne položené.

Ďalšia kľúčová vec je poznať rozsah poistného krytia, teda na čo všetko mám nárok a čo je pre to potrebné spĺňať. Často sa stretávam s otázkou, či klienti dostanú poistné plnenie za pokazený spotrebič. Vždy záleží na tom, ako k poškodeniu došlo. Ak doslúžil svojvoľne kvôli veku, výrobnej chybe a podobne, väčšina poisťovní neposkytne poistné plnenie. Ak však došlo k poškodeniu vplyvom pôsobenia nejakej externej sily, napríklad prasknutá voda v potrubí vytopí byt a zoskratuje elektrika, prípadne úder blesku vyrazí poistky a to má za následok poškodenie spotrebičov, tak tu vzniká nárok na poistné plnenie. Je mnoho prípadov a situácií, a preto je potrebné sa dopredu informovať o rozsahu poistného krytia. Samozrejme, mnohí z nás sa pozerajú aj na cenu tejto služby. Tá je však v súčasnosti výrazne nižšia, ako bola možno v minulosti.

Čo ovplyvňuje cenu a kvalitu (každá poisťovňa uplatňuje iné z uvedeného)?

- typ nehnuteľnosti

- vek nehnuteľnosti

- stav nehnuteľnosti

- poschodie

- lokalita

- výška poistnej sumy pre nehnuteľnosť

- výška poistnej sumy pre domácnosť

- výška poistnej sumy pre poistenie zodpovednosti z vlastníctva nehnuteľnosti

- výška spoluúčasti

- materiál, z ktorého je nehnuteľnosť postavená

- úžitková plocha

- počet predchádzajúcich poistných udalostí

- účel poisťovanej nehnuteľnosti (bývanie, nájom, podnikanie)

- rozsah krytia (balíčky)

- vinkulácia

- frekvencia platby

- zľavy

Uvádzame modelový príklad, ako môže vyzerať komplexné poistenie nehnuteľnosti určenej na bývanie: 2-izbový byt, Starý Juh Poprad, kolaudovaný v r. 1980, plocha 50 m2, 2. poschodie, určený na bývanie, so spoluúčasťou, hodnota 100 000 €, poistná suma pre domácnosť 20 000 €, vinkulovaný, s poistením zodpovednosti za škodu z vlastníctva nehnuteľnosti, najvyšší balíček krytia, ročná platba, uplatnenie zliav je individuálne podľa konkrétneho klienta (v modelovom príklade sú uplatnené takmer všetky zľavy).

Cieľom nie je porovnávanie poisťovní, len snaha poukázať na to, že na celom poistnom trhu je možnosť dostať kvalitné krytie majetku za veľmi prijateľnú cenu.

Spoluúčasť v tabuľke predstavuje sumu, akou sa klient pri poistnej udalosti skladá s poisťovňou na poistnom plnení. Túto sumu je možné v jednotlivých poisťovniach nastaviť rôzne, tak ako je to vidieť v príkladoch. Čím nižšia spoluúčasť, tým vyššia cena.

Podobné je to pri poistení zodpovednosti z vlastníctva nehnuteľnosti. Každá poisťovňa má svoje limity, pričom niektoré sú automaticky súčasťou zvolených balíčkov a iné je možné do istej miery upraviť.

Indexácia poistenia nehnuteľností

Ako sme spomenuli vyššie, ceny, respektíve hodnoty nehnuteľností, sa v čase menia (zvyčajne smerom nahor), a tak je dôležité mať vždy aktuálnu výšku poistnej sumy, čo sa dá čiastočne zabezpečiť tzv. indexáciou poistnej zmluvy. Znamená to, že každoročne sa výška poistnej sumy automaticky upravuje o mieru inflácie, a tak to nemusíte robiť manuálne. Niektoré poisťovne ponúkajú takéto indexovanie automaticky, iné ponúkajú túto možnosť využiť, respektíve nevyužiť, dobrovoľne.

Za posledný rok bola miera inflácie vo výške 3,2 %. Toto je však ročný priemer, no v januári 2022 dosiahla úroveň až 8,4 %. Dlhodobý priemer, odkedy je Slovensko samostatné, teda od roku 1993, je 5,2 %.

V neposlednom rade…

Inflácia má veľký vplyv aj na iný typ majetku, ako sú nehnuteľnosti, konkrétne na naše úspory. Väčšina Slovákov drží svoje úspory v bankách alebo na sporiacich účtoch, ktoré nedosahujú ani úroveň inflácie, nieto ešte aby ju prevýšili. Len na 15-ročnom horizonte s infláciou na úrovni 2 % by suma 50 000 € stratila hodnotu asi o 13 000 €.

Preto nepodceňujte dôležité rozhodnutie, kde budete držať svoje úspory, aby ich hodnota v čase rástla a aby ste využili maximálny potenciál trhu.

O tejto téme sa dočítate viac v predošlých článkoch našich kolegov.

Zdroj: NBS, UNIQA, Generali, Allianz, ČSOB, Komunálna poisťovňa, Kooperativa, Union

Zdroj titulného obrázka: Unsplash

Zdroj tabuľky a grafov: vlastné spracovanie

Finančné sprostredkovanie vnímam ako skvelú možnosť poskytnúť klientom transparentný pohľad na ich osobné alebo firemné financie, čo im pomôže urobiť správne rozhodnutie predstavujúce dlhodobý prínos. Štúdiom financií som sa naučil, že kľúčové nie je podať informácie zložito, ale jasne a vecne, preto sa pri svojej práci vždy snažím vysvetľovať danú problematiku jednoducho a zrozumiteľne, aby klient poznal všetky stránky služby, ktorú sa rozhodne využívať, a aby si plne uvedomoval jej zmysel.

Napíšte mi správu

Pridaj komentár

Prepáčte, ale pred zanechaním komentára sa musíte prihlásiť.