Máme za sebou veľmi náročný a turbulentný rok, ktorý sa niesol v chaotickom duchu a bol plný nepredvídateľných udalostí. Na ekonomickom trhu nastalo veľa zmien. No čo sa týka našich daňových povinností, tie viac menej ostali bez zmien, stále sú tu pre nás a sú povinné.

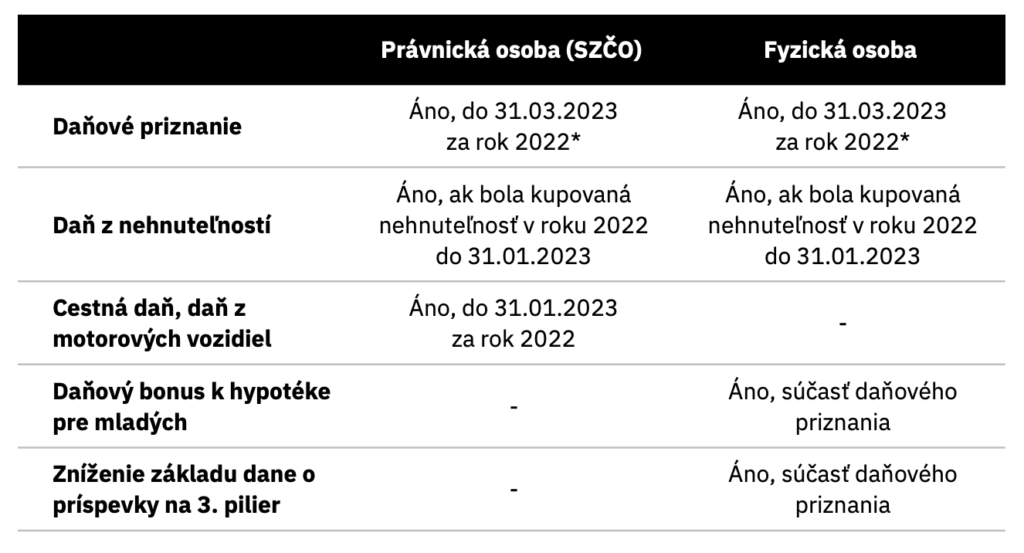

Štandardom je už samotné daňové priznanie, ktoré podáva ako fyzická, tak aj právnická osoba. Aké ďalšie daňové povinnosti náš čakajú a koho sa týkajú? A došlo k nejakým zmenám za posledný rok? Prinášame vám jednoduchý prehľad daňových povinností aj tých, ktoré je potrebné stihnúť ešte do konca januára.

*Je možnosť urobiť odklad a podať daňové priznanie do 30. 6. 2023 za rok 2022

Daň z nehnuteľností

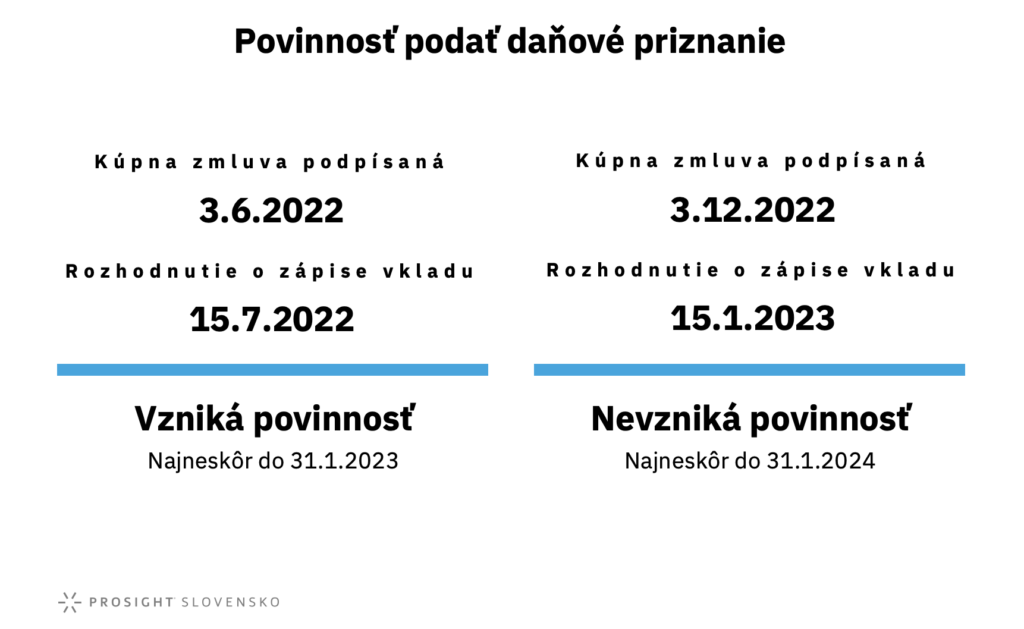

Ak sme kupovali nehnuteľnosť v minulom roku (myslí sa tým akákoľvek nehnuteľnosť, napríklad rodinný dom, byt, ale aj pozemok), je potrebné podať daňové priznanie. Daňové priznanie k nehnuteľnosti sa podáva len na začiatku nadobudnutia majetku a na jeho základe nám potom príslušný mestský alebo obecný úrad vie vymerať výšku dane na nasledujúce roky, kým danú nehnuteľnosť vlastníte. Túto povinnosť má každý, komu prišlo rozhodnutie o vklade z katastra s minuloročným dátumom rozhodnutia.

Príklad: Kúpna zmluva je podpísaná 3. 6. 2022, rozhodnutie o zápise vkladu nám prišlo z katastra 15. 7. 2022, vzniká nám povinnosť podať tento typ daňového priznania. Musíme tak urobiť najneskôr do 31. 1. 2023.

Príklad: Kúpna zmluva je podpísaná 3. 12. 2022, rozhodnutie o zápise vkladu nám prišlo z katastra 15. 1.2023, nevzniká nám povinnosť podať tento typ daňového priznania tento rok, ale potom tak musíme urobiť najneskôr do 31. 1. 2024.

Daňové priznanie k dani z nehnuteľností sa podáva na príslušnom mestskom alebo obecnom úrade, v ktorého katastri sa naša nehnuteľnosť nachádza. Tlačivá sú k dispozícii priamo na príslušných mestských alebo obecných úradoch. Vzory tlačív nájdeme aj na internetovej stránke Ministerstva financií Slovenskej republiky.

Cestná daň, respektíve daň z motorových vozidiel

Povinnosť podať daňové priznanie k dani z motorových vozidiel vzniká daňovníkovi, ktorý použil na podnikateľské účely vozidlo, ktoré je evidované v Slovenskej republike. Pod používaním vozidla na podnikanie rozumieme dosahovanie príjmov osôb dosahujúcich príjmy zo samostatnej zárobkovej činnosti podľa § 6 ods. 1 a 2 zákona o dani z príjmov. Upozorňujeme, že vozidlo je predmetom dane počas celého zdaňovacieho obdobia, teda aj v prípade, ak sa nepoužíva (napríklad z dôvodu dlhodobej opravy), keďže nedošlo k prerušeniu podnikateľskej činnosti a vozidlo je stále evidované v Slovenskej republike.

Je dobré, aby sme si dali pozor aj na platnosť ročnej elektronickej diaľničnej známky, zakúpenej v roku 2022 (výnimkou je známka na 365 dní), ktorej platnosť sa končí 31. januára 2023.

Novinka v roku 2023

Novinkou roku 2023 je zvýšená cena každého typu diaľničnej známky platnej od 1. januára 2023:

- 10-dňová po novom stojí 12 € ( v roku 2022 stála 10 €),

- mesačná 17 € ( v roku 2022 stála 14 €),

- ročná a 365-dňová 60 € ( v roku 2022 stála 50 €).

Daňový bonus na hypotéku pre mladých

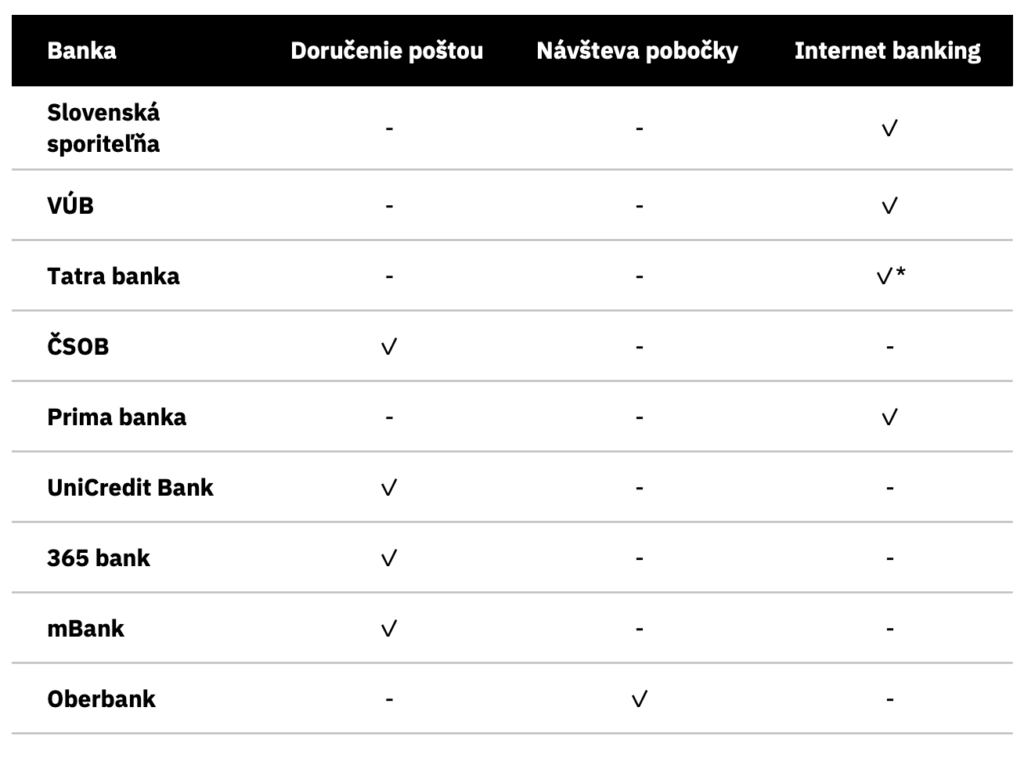

Ide o vrátenie zaplatených úrokov z hypotéky za rok 2022, pričom daná hypotéka musela byť účelová, tzn. buď bola braná s cieľom kúpy nehnuteľnosti, alebo výstavby. Nárok na tento daňový bonus majú klienti, ktorí v čase podpisu hypotéky nepresiahli vek 35 rokov a zároveň nepresiahli príjem v hrubom vo výške 1 574,30 €. V prípade dvoch žiadateľov nesmie byť prekročený spoločný príjem v hrubom vo výške 3 148,60 €. Daňový bonus sa ráta maximálne z 50 % zaplatených úrokov z maximálnej výšky úveru 50 000 € a je ohraničený sumou 400 €. O túto sumu si potom človek môže znížiť svoju daň z príjmov, čo znamená, že štát nám môže vrátiť 400 € na dani z podaného daňového priznania. Tento daňový bonus si môžu klienti uplatňovať len prvých 5 rokov od načerpania úveru. Tento typ „príspevku pre mladých“ je platný pri hypotékach, ktoré boli podpisované od 1. 1. 2018. Na jeho uplatnenie potrebujete potvrdenie z banky o zaplatení úrokov. Nižšie prikladáme tabuľku, ako ho jednotlivé banky doručujú svojim klientom.

* Tatra banka – po novom táto banka doručuje potvrdenie o zaplatení úrokov pomocou Internet bankingu, avšak, ak klient nepoužíva ich aplikáciu je nutná návšteva pobočky

Zníženie základu dane o príspevky na doplnkové dôchodkové sporenie (3. pilier)

Príspevky daňovníka na doplnkové dôchodkové sporenie je možné odpočítať od základu dane vo výške, v akej boli v príslušnom zdaňovacom období preukázateľne zaplatené podľa zmluvy uzatvorenej na základe zákona č. 650/2004 Z. z. o doplnkovom dôchodkovom sporení a o zmene a doplnení niektorých zákonov a na doplnkové dôchodkové sporenie v zahraničí rovnakého alebo porovnateľného druhu, v úhrne najviac do výšky 180 € za rok. Znamená to, že štát nám môže vrátiť 34,20 € na dani z podaného daňového priznania. Zamestnanec preukazuje zamestnávateľovi vznik nároku predložením dokladu vystaveného oprávneným subjektom. Takýmto dokladom je napríklad výpis z osobného účtu sporiteľa vystavený DDS.

Veríme, že sme vám týmto článkom pripomenuli tie najhlavnejšie povinnosti, ale aj možné výhody, ktoré dokážete využiť v daňovom priznaní v súvislosti so svojimi finančnými produktmi.

Článok aktualizovaný k dňu 23.1.2023.

Zdroje: podnikajte, noviny, financnasprava, mfsr, SLSP, VÚB, Tatra banka, ČSOB, Prima banka, UniCredit Bank, 365 banka

Zdroj tabuliek: vlastné spracovanie

Zdroj titulného obrázka: canva

Financie vnímam ako jeden z hlavných faktorov, ktorý ovplyvňuje kvalitu nášho života. Byť finančným poradcom je pre mňa veľmi zodpovedná profesia. Mojim cieľom je klientom vytvárať majetok a poskytnúť kvalitné finančné produkty, aby vedeli dosiahnuť svoje ciele. Podpis zmluvy je pre mňa začiatok dlhoročnej spolupráce a nič ma neteší viac, ako opätovné stretnutie s klientmi, na ktorých vidím spokojnosť.

Napíšte mi správu

Pridaj komentár

Prepáčte, ale pred zanechaním komentára sa musíte prihlásiť.